Optimiser la trésorerie de sa société est l’une des principales occupations du chef d’entreprise, pour cela il est important de suivre et négocier le délai de paiement de ses factures dans le but de se prévenir des problèmes récurrents de trésorerie.

Lorsqu’il s’agit d’une facture non payée, la vigilance doit être à son haut niveau. Pour espérer le recouvrement de sa créance, il convient de veiller à ce que sa procédure de recouvrement ne dépasse pas le délai de prescription.

Qu’est-ce que le délai de prescription et quelles sont les actions possibles si ce délai est passé ?

Quel est le délai de prescription de recouvrement d’une facture ?

Le délai de prescription est le délai au-delà duquel aucune action en justice, civile ou pénale, ne peut être recevable. Dans le domaine de la gestion des factures et le recouvrement des créances, un créancier ne peut saisir les tribunaux pour demander le recouvrement « forcer le paiement par voie de droit » de la totalité ou une partie de sa créance si le délai de prescription de celle-ci est atteint. Deux types de prescriptions peuvent être distinguées :

La prescription d’une créance commerciale : elle intervient lorsque les parties concernées par la procédure de recouvrement sont des professionnels.

La prescription d’une créance civile : elle s’applique aux créances dont la procédure de recouvrement est concernée par des non-professionnels ou entre un professionnel et un non professionnel.

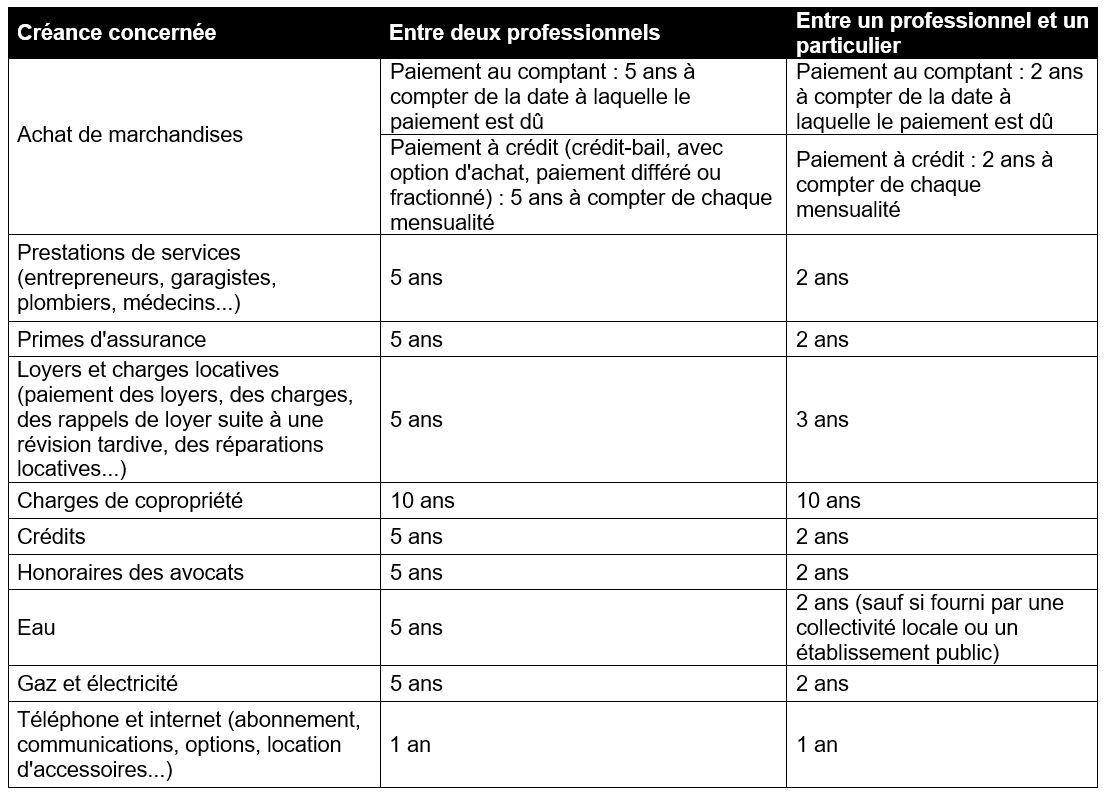

Il n’existe pas de délai applicable à toutes les situations, le délai de prescription varie selon la nature du débiteur.

Quand il s’agit d’une relation professionnelle/ consommateur, le créancier dispose d’un délai de 2 ans pour demander le recouvrement de sa facture impayée auprès des tribunaux (article L218-2 du Code de la consommation). En revanche, quand il s’agit d’une relation entre-deux professionnelle (société commerciale, commerçant, etc.), le délai de prescription est allongé à 5 ans (article L110-4 du Code du commerce).

Dans les deux cas, la date à partir de laquelle est décompté le délai de prescription (2 ou 5 ans) est celle de l’échéance indiquée sur la facture, c’est le délai de paiement maximal que le vendeur affiche sur la facture ou sur le contrat de vente (30 jours en général après la date d’émission de la facture, si le délai de paiement autorisé est fixé à 60 jours par exemple, le délai de prescription est décompté à partir de cette date).

Le tableau suivant récapitule quelques délais de prescriptions en fonction de la nature de la créance :

Source : assistant-juridique.fr/prescription_facture.jsp

Le délai de prescription d’une créance passée, qu’elles sont les actions possibles ?

Quand il s’agit d’une créance commerciale entre deux professionnels, le créancier a le droit de saisir les tribunaux après expiration du délai de prescription (5 ans) pour ouvrir une procédure de recouvrement de la facture concernée, sous reverse que le débiteur ne soulève pas la prescription devant une juridiction pour faire échouer la procédure « article 2247 du Code civil ». Cette règle n’est pas applicable quand il s’agit d’une créance entre un professionnel et un consommateur, la demande est rejetée automatiquement « d’office » (code de la consommation) il est donc inintéressant dans ce dernier cas, d’engager une procédure de recouvrement passé ce délai (2 ans). Pour se faire payer la seule solution qui demeure possible est alors de relancer le débiteur de manière amiable.

Ce qu’il faut retenir, c’est que dans les deux cas, le recouvrement de la créance est impossible passé le délai de prescription, sauf exception. Le recours à une procédure amiable est l’une des solutions possibles.

Pour ne pas se retrouver dans une telle situation, il convient en amont d’avoir un suivi optimal de ses clients, des encours et des traditionnels mauvais payeurs, et de s’organiser pour communiquer avec eux sur les sommes dues. Ceci de façon à remonter dès le départ les éventuels litiges, mécontentements et difficultés de trésorerie chez le client qui peuvent à terme entraîner un impayé si le problème n’est pas vu assez tôt.

La solution Clearnox

Clearnox a développé une méthodologie et une solution pour traiter ces points, avec des résultats significatifs allant jusqu’à une réduction d’un tiers des impayés. Intéressé ? Demandez une démo dès maintenant ! 👇